誰も恐れていないリセッション、米国債利回り急上昇で年内到来も

誰もがリセッション(景気後退)は訪れないと考え始めた矢先、長期の米国債利回りが上昇を始めた。これは全ての借り手にとって悪いニュースであり、先送りされていた信用サイクルの痛みを伴う局面をもたらすだろう。言い換えれば、市場が「来ない」ことに賭けている景気縮小が始まる可能性があるということだ。

奇妙な世界

皆が債券市場について話しているというのは奇妙だが、利回りが至る所で大きく上昇し10年物米国債利回りが16年ぶりの高水準を記録している今はそういう奇妙な世界だ。

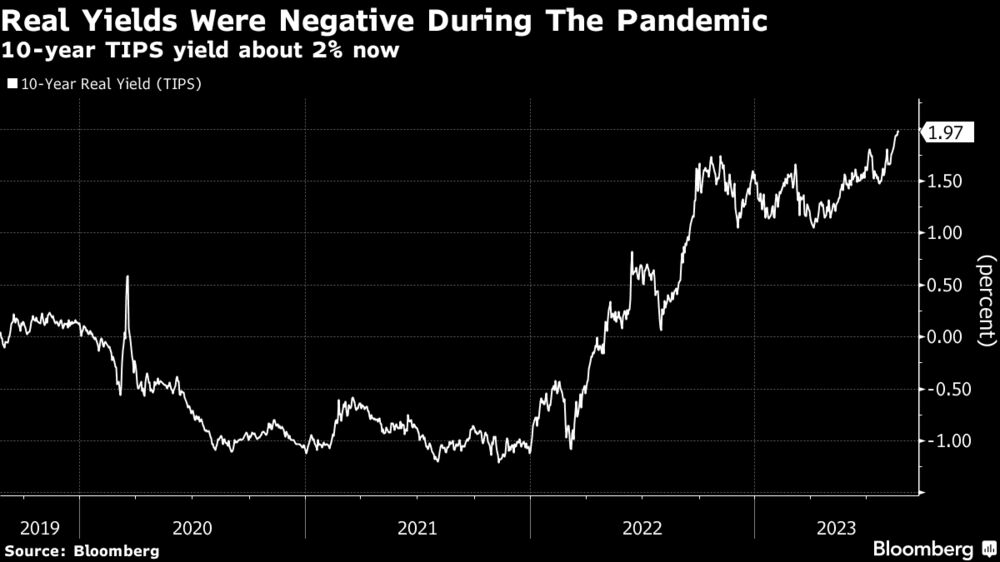

その背景にあるのは実質利回りの上昇、つまりインフレ調整後の利回りの上昇だ。インフレ期待は上昇しておらず、現実のインフレ率自体も下がっている。問題は実質利回りだ。実質利回りは上昇し、あらゆるものを巻き込んでいる。

利回りが上がると問題になるのは、低金利時に発行された債券資産の価格が下がることだ。米連邦準備制度が昨年、異例のスピードで金利を引き上げたため、米地方銀行のローン債権や保有米国債の価値が大きく下落し、相次いで経営が悪化した。長期債利回りが2022年10月に付けた高水準を突破した今、地銀にとってはさらなる痛手となる。

現在、長期債の保有者が感じている痛みは、数カ月後には地銀やクレジット市場、そしてその他の経済全体にまで波及することになり、成長の足かせとなるだろう。

一方、年初から7月半ばまでで40%余り上昇したハイテク株のようなリスク資産の値上がりの動きに乗り遅れた投資家は、最悪のタイミングで後追いをしている。リスク資産の価格は高過ぎるように見える。1990年代後半のドットコムバブル末期と同じように、景気循環がリスク資産に追い付くと見込まれる。

景気循環は教科書通りには終わらない

新型コロナウイルスのパンデミック(世界的大流行)を経た米経済の本格再開、インフレ急上昇、米連邦準備制度の対応から話を始めよう。

コロナのワクチン接種により米経済が再開したとき、米国の多くの家計は比較的潤沢な資金を持っていた。しかし、サプライチェーンは寸断され、パンデミックによって旅行業など多くの産業は空洞化した。

つまり、需要が供給を上回り、超高インフレに見舞われたのだ。多くのインフレは一時的なものだったが、われわれが経験したインフレの波はすぐに持続的かつ広範囲に及ぶようになり、金融当局は景気を減速させるために金利を引き上げざるを得なくなった。

問題は、金利政策が「鈍器」だということだ。金利政策は、主にクレジットへのアクセスを抑制することによって経済の減速をもたらす。金利が上昇すると、銀行は信用に値する顧客を減らし、潜在的な借り手は金利が高過ぎるために借金を増やすことを敬遠する。

しかし、それが行き過ぎると、資金調達ができないために優良企業が事業を縮小したり、あるいは倒産したり、事業の縮小や倒産によって人々が職を失うなど、多くの巻き添え被害が生じる。このプロセスはすでに始まっている。

一部の人々が理解していないのは、金利上昇が経済に波及する経路はこれだけではないということだ。金利が上がるということは、銀行やその他の金融機関、債券投資家、あるいは金融機関や金融市場にとって重要な資金源である一般の貯蓄者など、貸し手の資金が膨らむことを意味する。

つまり、金利上昇は景気刺激策にもなるということだ。金利上昇の純効果が景気抑制的になるためには、信用力の枯渇が金利上昇による収入よりも大きな影響を与える必要がある。

しかし、これまでのところ、それは見られない。誰もが驚いたことだが、2023年は米国の消費者が極めて強靱(きょうじん)で、信用不安も全般的に発生しなかった。

その結果、金利上昇という止血帯が信用を圧迫しているにもかかわらず、米経済は力強さを増しているように見える。人々はリセッションはないと予測し、投資家は最もリスクの高い資産に投資している。そしてここ数週間で、リセッションの先触れである逆イールドが縮小し始めた。利回り曲線はまだ反転しているが、長期金利が急速に上昇している。

逆張り指標と平均回帰

しかし、これは良い状態ではない。年初には2023年に景気が緩やかに減速し、株式は一時的な弱気相場になると想定していたが、われわれははるかにひどいハードランディングと、もっと深刻な景気減速の条件を整えてしまった。超過リターンが平均へと回帰するからだ。

1800年代までさかのぼり、あらゆる市場価格と経済データを測定したスプレッドシートを20年ほど保管しているが、そのデータの一貫したパターンは、好況時には市場のリターンが高まり、不況時には下がるというものだ。さらに重要なことは、上昇局面が顕著であればあるほど、下落局面も激しいということだ。

例えば、S&P500種株価指数やダウ工業株30種平均のような株式バスケットを保有する投資家のリターンを見てみると、インフレ後は約200%のリターンの後に平均に回帰している。5年または10年のインフレ調整後リターンがその水準に達すると、一般的には頭打ちになり、その後は大きく下落する。

ダウ工業株30種平均を見ると、1928年から1929年、1959年の短期間、1997年から2000年、そして2019年のごく短期間に10年間の実質リターンが200%を上回った。いずれの場合も実質リターンはその後に大きく低下した。

最初のケースは世界大恐慌が止めた。2回目は1960年代にゆっくりと、そして1970年代には急速に悪化した。ドットコムバブルは2000年に崩壊。そして現在、ダウの実質リターンは2019年に始まった下落トレンドの真っただ中にある。

1950年からのデータしかないが、S&P500種も同じパターンだ。その意味で、リスク資産の超過リターンは逆張り指標と見ることもできる。数値が極端であればあるほど、平均への回帰は近い。そしてもちろん、こうした回帰は、人々が悲観的になるにつれて、下方にオーバーシュートする傾向がある。

実質金利の上昇と信用サイクル

今回のサイクルにおいて、最も重要なのは実質金利だと思われる。昨年までの10年半にわたって見られたゼロ金利環境は、実質リターンを抑制することであらゆるリスク資産を助けたマクロ的な異常事態であり、その結果、人々はより良いリターンを得るためにリスク資産に逃避した。

例えば、2013年5月に10年物米国債を購入し、今年初めに満期を迎えたとすると、インフレ調整後のリターンはマイナスになる。同様に、今年5月の10年債利回りが3.57%、個人消費支出(PCE)コアのインフレ率が4.62%だったことを考慮すると、実質利回りはマイナス1.05%となる。

今はそれが一変している。コアPCEインフレ率が4.10%であるため、10年債利回り4.30%はわずかではあるがようやく実質プラスに転じている。

ニューヨーク連銀総裁だったビル・ダドリー氏は、インフレ率が例えば2.5%まで低下すれば、名目利回り4.5%の実質リターンは2%になると計算する。しかし2%はマイナスや現在のわずか0.20%よりはずっと良いが、リスク資産にとってはマイナス面が多い。

一つは、実質的な借り入れコストが上昇することだ。これに対処できない借り手はデフォルト(債務不履行)する。低スプレッドとデフォルトの少ない時代が終わろうとしているのはそのためだ。

実質金利が意味のあるほどにプラスになるということは、金融政策が景気抑制的だということだ。そして、金利上昇という信用を阻害する力が、ここから働くことになる。 それは住宅所有者にとっても、企業の借り手にとっても同じことだ。例えば、住宅ローン金利は2002年以来初めて7%を超えた。

しかし、現在のマイルドな景気抑制政策は、過去60年間の平均的政策ですらないことも忘れてはならない。10年物国債の実質利回りと実現利回りを分析したところ、1959年以降の平均は、ダドリー氏が保守的に見積もっている2%よりも3%の方に近いことが分かった。実質利回り3%に当局の目標であるインフレ率2%を加えると、10年債の名目利回りは5%になる。住宅ローン金利も8%に近づくだろう。

株式について

株価収益率(PER)がドットコム時代に近づけば近づくほど、より急激な巻き戻しのリスクが高まる。

人工知能(AI)の寵児(ちょうじ)であるエヌビディアや電気自動車(EV)のリーダーであるテスラのような「未来の企業」を見てみると、PERはまさにドットコム的だ。エヌビディアの株価評価は過去の利益の225倍以上、将来利益の57倍以上。テスラはともに65倍以上で取引されている。1999年のドットコムバブル期のマイクロソフトと同様だ。

これらの企業の規模を考えれば、この倍率を正当化するものは何もない。実質金利と名目金利が上昇し、信用サイクルが変わりつつある世界で、あまりにも高い期待に基づく株価になっている。

あらゆるサイクルがそうであるように、今回も信用サイクルの変化とともに変わっていく。地銀と商業用不動産に注目しよう。家計のピンチにつながるため、住宅ローン金利の上昇にも注意が必要だ。将来の収益成長に対する楽観的な予測は打ち消されるだろう。完璧を想定した価格設定が、不完全な現実にぶつかるのはその時だ。

それはいつだろうか。ドットコムバブルが崩壊した2000年の実質金利は4%だった。

現在との差がまだ大きいことを考えると、しばらく先になるかもしれない。筆者が予測しようとするならば、リセッションはわれわれが考えているよりも近く、恐らく2023年後半になると思う。ということは、米国株のピークは恐らく7月だったということになる。

原題:Yield Jump May Cause the Recession Few Now Fear: Everything Risk(抜粋)